- 資金調達が早い

ビジネスローンの最大のメリットは、銀行融資と比較して、審査プロセスから資金提供までの時間が早いという点です。銀行融資では、財務諸表などのデータを基に評価を行うだけでなく、経営者との面接や企業訪問による総合的な判断も含むため、審査に時間がかかります。それに対して、ビジネスローンではスコアリングシステムを用いて、信用情報や財務諸表などの情報をコンピュータプログラムが自動で評価します。

迅速な資金調達が必要な状況では、このスピード感が重要です。

ビジネスローンを利用することで、素早い資金調達が可能になります。 - 総量規制対象外

ビジネスローンは、年収の3分の1を超える借入れが許されない総量規制の対象外というのも大きなメリットです。 - 赤字でも資金調達が可能

ビジネスローンでは、赤字状況でも資金提供を受けることが可能です。

赤字が続いている場合でも、事業の将来性が見込まれれば審査に通過する可能性があります。

そこで以下に、本当にオススメできる、安心してご利用いただける優良ビジネスローン会社をご紹介させていただきますのでご参考にして下さい。

【PR】

原則無担保無保証・即日ご融資可能※1

<<ビジネスサポートの特長>>

年会費・保証料無料・・・年会費や保証料などは必要ありません。安心してお申込みいただけます。

保証人・担保原則不要・・・個人事業主様の場合は、その他保証人を立てていただく必要はありません。

資金用途自由・・・事業資金の範囲内で、自由にご利用いただけます。

申込から融資まで来店不要・・・お申込みからご融資までご来店は原則不要です。WEBと郵送で手続きが完了します。

※1ただし、法人の場合は代表者様に原則連帯保証をお願いいたします。お申込みの受付時間・混雑状況により、日数がかかる場合があります。余裕を持ってお申込みください。

| 総合評価 | [jinstar5.0] |

|---|

創業期や赤字でも借りられる!融資枠型ビジネスローン

<<【あんしんワイド】の特長>>

金利0.9%~、最大1,000万円の借入限度額・・・融資枠(借入限度額)は最大1,000万円。金利は0.9%~14.0%。審査のうえ決定します。事業資金、運転資金、つなぎ資金などにご利用いただけます。

決算書・事業計画・担保・保証人※不要で審査・・・銀行口座の直近3カ月分の入出金明細等をもとに審査します。そのため、決算書や事業計画書のほか、担保・保証人も不要です。創業初期や前年度が赤字の企業でもお借り入れいただけます。

※1:一部特約はGMOインターネットグループ 株式会社が保証

審査申込~借入まで最短2営業日でネット完結・・・審査申込~お借入まで最短2営業日。 しかも、24時間365日*お申込可能。お手続きは来店不要。すべてオンラインで完結します。

※1:システムメンテナンス時除く

| 総合評価 | [jinstar5.0] |

|---|

審査は最短60分

来店不要で全国即日OK最短即日契約可能です!

只今、新規貸付キャンペーン実施中!!

アクト・ウィルならお申し込みから最短即日融資が可能です

<<アクトウィルが多くの事業主様に選ばれる4つの理由>>

理由1:無担保・無保証

法人契約になるので、代表者様の連帯保証があれば、その他の保証人・担保は原則不要です。

※一部の融資業務に担保が必要な場合があります。

理由2:大口の融資が可能

借入一本化(他社からの借金をアクトウィルにまとめて、借金返済をスムーズにする債務整理法)に注力しています。このような、事業主様にとって健全な事業資金繰りをしていただくため、大口の融資が可能になります。

理由3:即日融資が可能

弊社の自慢はスピーディな対応です。他社よりも迅速に融資実行いたします!

※お申し込みいただいた段階で審査があるため、即日融資実行が出来ないこともりますのでご了承ください。

理由4:低金利でご融資

事業主様と多岐にわたるお付き合いを考えています。そのため、事業計画にとって負担にならない【低金利】での融資額を、弊社担当者と事業主様の相談ベースで決定し融資を実行します。

| 総合評価 | [jinstar4.5] |

|---|

審査は最短40分

来店は原則不要で全国どこからでもご利用できます

最短即日でのお振込も実行可

「赤字決算」・「ビジネスローンは初めて」・「保証人を用意する事ができない」などでお悩みの事業主様もまずはお気軽にご相談ください。

<<ファンドワンが選ばれる理由>>

理由1:スピードと柔軟性を兼ね備えた審査

最短40分のスピード審査で、急を要する資金問題にも対応できます。

また。弊社独自の柔軟な審査基準を設けておりますので、赤字決算や税金・社会保険料の滞納を理由に、銀行等から融資を断られた事業主様への融資実績も豊富です。

理由2:大口の融資が可能

弊社はビジネスローンをはじめとする不動産担保ローン、売掛債権担保ローンなど多数の商品をご用意しており、大口のご融資にもご対応いたします。

理由3:安心の金利設定

弊社実質年率は2.5%~18.00%に設定しております。

ご相談時に詳しい金利のご説明をいたしますので、返済計画を立てた上でのお申し込みができます。

理由4:他社でご返済中でも幅広い選択肢で対応

銀行や信用金庫といった金融機関のほか、他のノンバンクで借り入れ中であっても条件次第でご利用可能です。

弊社の各種ローンでは複数あるお借入れを「おまとめ」して返済を一本化することが可能です。

おまとめすることで返済額や、管理の手間を軽減することができます。

| 総合評価 | [jinstar4.0] |

|---|

【PR】

「お持ちの請求書」を最短2時間でスピーディに現金化する売掛金買取サービスです。QuQuMoなら、必要情報と請求書をオンライン申請していただくだけで、簡単にお申込いただけます。

来店や面談で、お申込みから契約までオンライン上のクラウドサインで安全に契約完結します。さらに、当社との直接の2社間ファクタリングなので、取引先への通知や登記は一切不要で、請求書の売掛先 に知られることなく資金調達ができます。

弁護士ドットコム監修、クラウドサインでの契約締結なので安心。

情報が外部に 漏れることは一切ありません!

売掛先の倒産リスクも含めてお買取をさせていただきますので、お客様に返済の義務はございません。QuQuMo(ククモ)ではノンリコース【償還請求権なし】での契約になりますのでご安心ください

| 総合評価 | [jinstar5.0] |

|---|

365日 24時間 全国対応

他社で断られた経験のある方も1度ご相談ください!

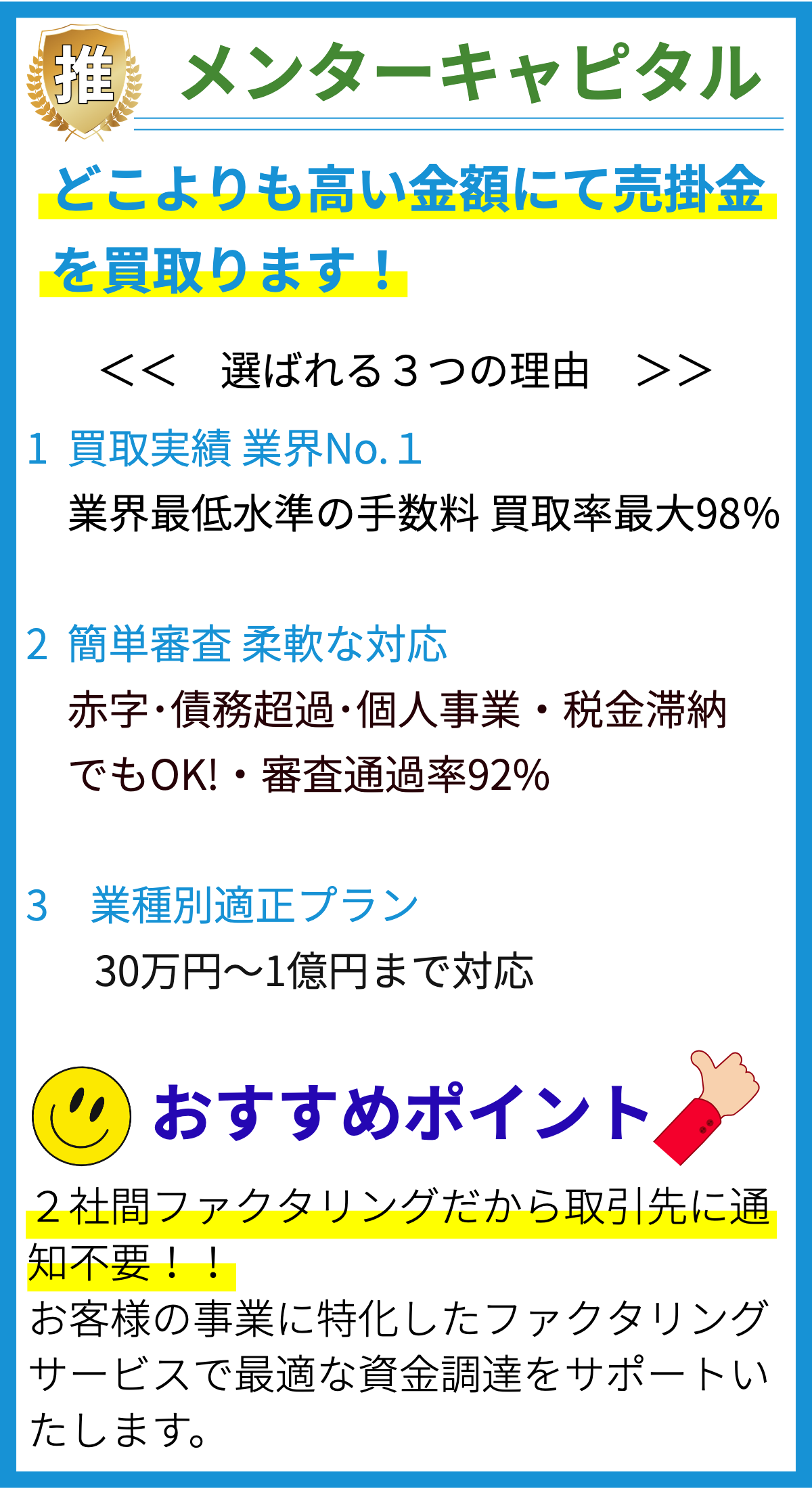

Mentor Capitalは、ファクタリングでお客様をサポートいたします。

手数料は最低2%~、多数買取実績があり、どこよりも高い金額にて売掛金を買取ります。

<< 選ばれる3つの理由 >>

1、買取実績 業界No.1

業界最低水準の手数料 買取率最大98%

2、簡単審査 柔軟な対応

赤字・債務超過・個人事業・税金滞納でもOK!・審査通過率92%

3、業種別適正プラン

30万円~1億円まで対応

2社間ファクタリングなら取引先に通知不要!!

2社間・3社間ファクタリングや「診療報酬」と「介護報酬」の売掛金買取など様々なご提案が可能です。

お客様の事業に特化したファクタリングサービスで最適な資金調達をサポートいたします。

| 総合評価 | [jinstar5.0] |

|---|

資金調達プロの提携事業者数は、国内最多の1,000社以上。

「資金調達」だけに特化した日本初にして日本最大級のポータルサイトです。

日本全国、どちらの地域でも対応しております。

資金繰り改善率93%以上

ファクタリングによるつなぎ資金での資金繰り改善はもちろん、財務コンサルティング後、その他の資金調達も可能。

銀行融資の再開も出来るようになり、多方面での資金調達・経営サポートが可能です。

全国対応

日本全国、どちらの地域でも対応しています。

遠方の経営者様も是非、無料診断をご活用下さい。

| 総合評価 | [jinstar4.5] |

|---|

1.着手前に資金化

仕事に着手する前に資金化できるので、外注や仕入れ費用に充てられ、受注拡大に貢献できます。

2.発注者の承諾不要

お客様と弊社との2社間取引のため、発注者に承諾を得る必要がなく、お取引や信用情報にも影響はありません。

3.安心のノンリコース

買取りした債権が万が一回収不能になった場合でも、お客様に補償を求めることはございません。

| 総合評価 | [jinstar3.5] |

|---|

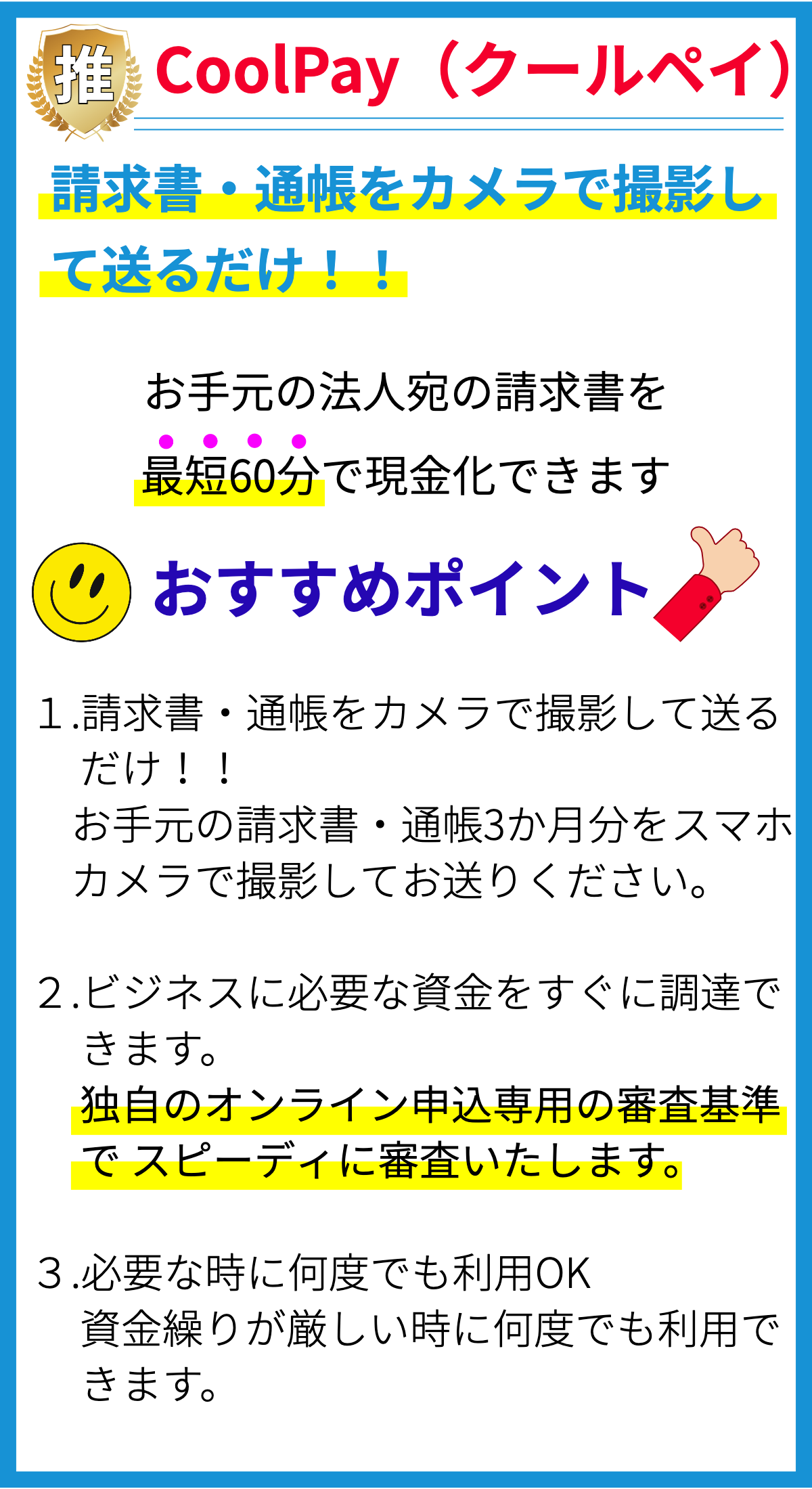

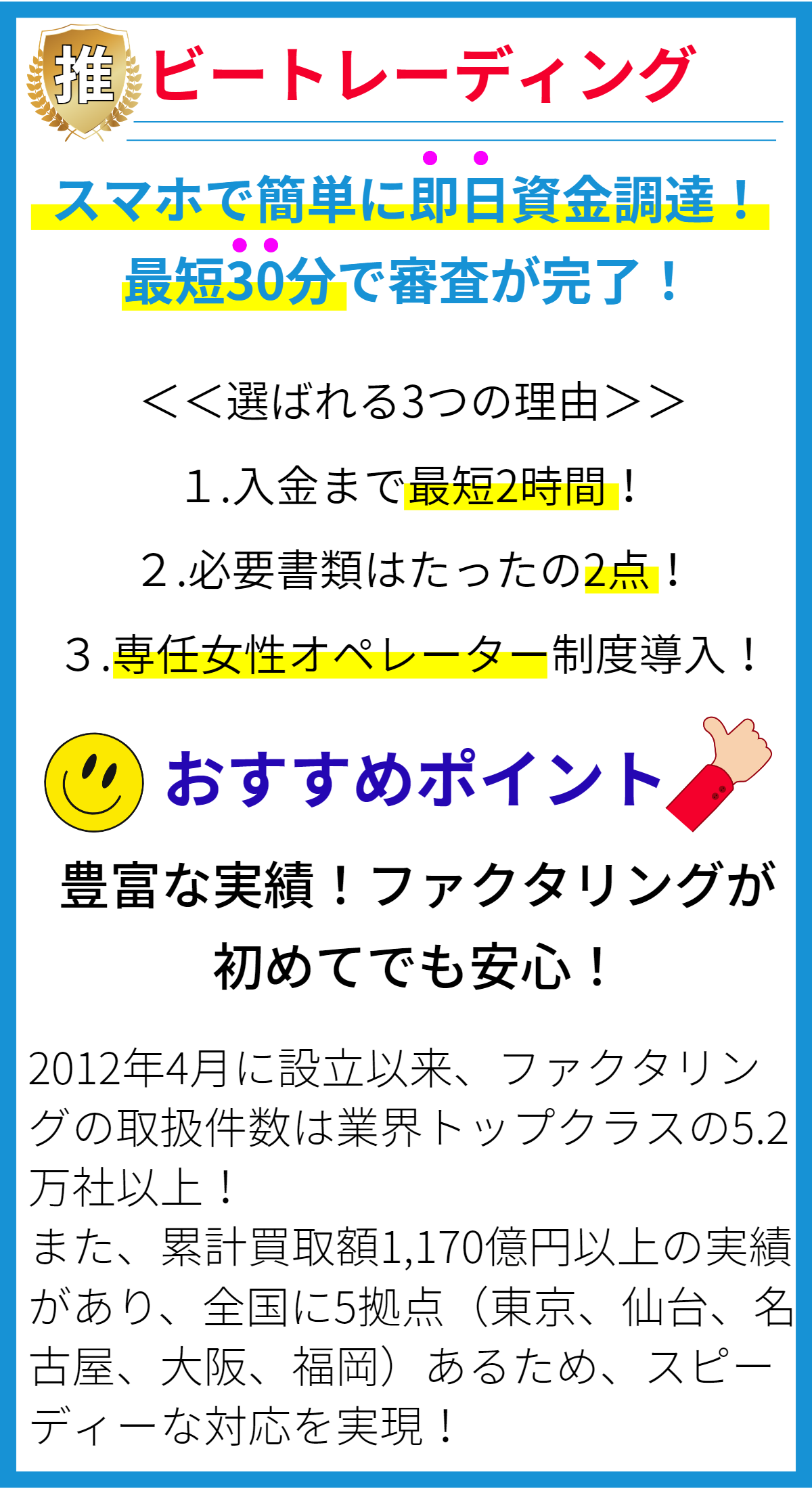

オンライン契約のファクタリングを利用を利用することにより、「スマホで簡単に即現金化できた」など、資金繰りにお悩みがあった企業様のサポートを実現いたしました。

資料提出や契約はすべてメールで完結するため、迅速な取引が可能です。

お申込みから最短3時間以内でお振込みが完了します!

<< 業界最低の手数料1.5%~ >>

オンライン契約で業務を効率化することにより、無駄なコストを削減し業界最低手数料1.5%~を実現しました。

<< 今後の取引に悪影響なし!売掛先の承認不要!! >>

利用社と当機構の2社間で契約をするため、売掛先へファクタリングを利用する承認が不要です。

今後の取引に悪影響が出る心配がありません。

| 総合評価 | [jinstar4.5] |

|---|

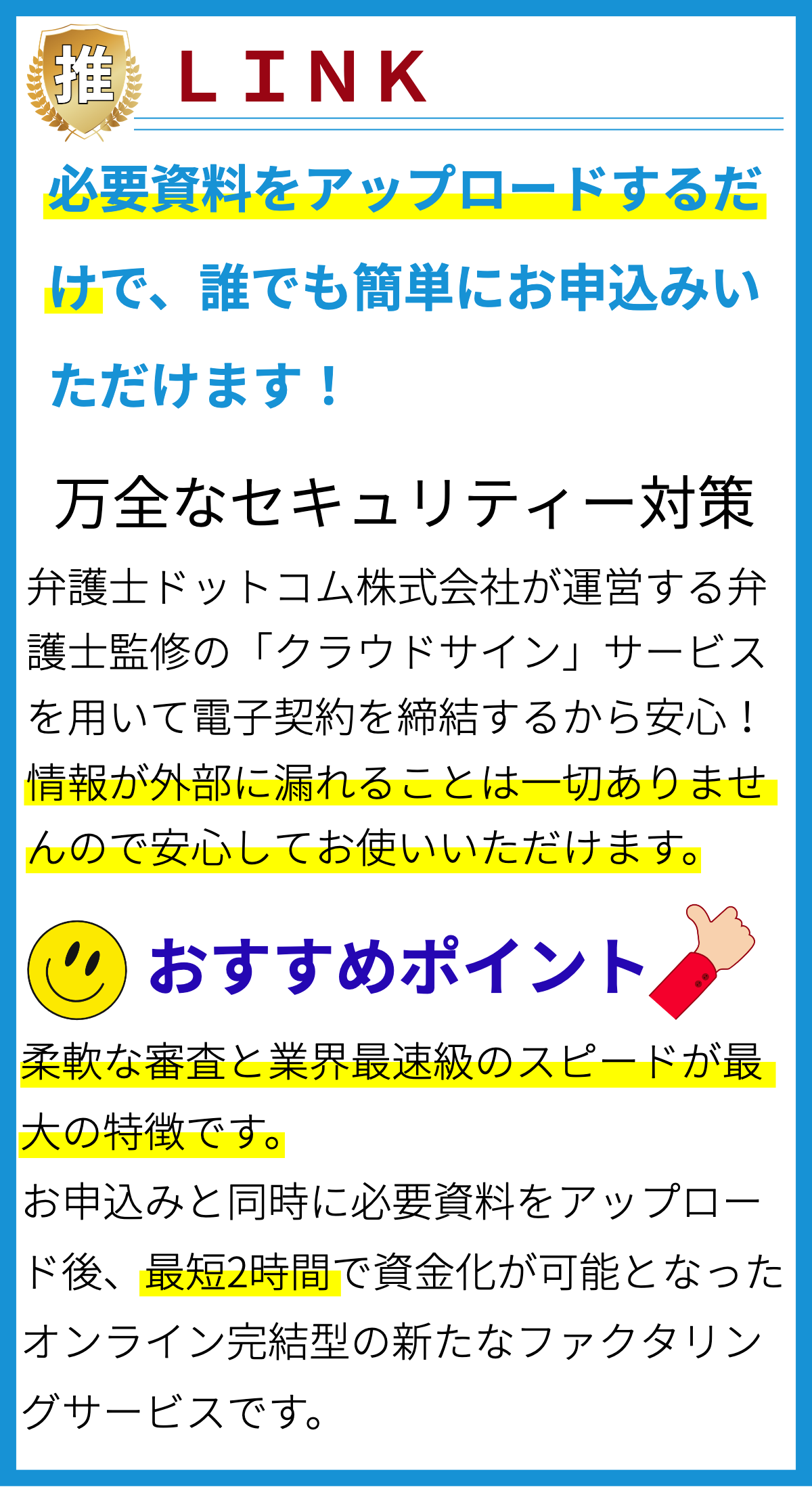

事業主様が保有している入金待ちの請求書を、素早くお買取り資金化いたします!

必要資料をアップロードするだけで、誰でも簡単にお申込みいただけます!LINKのファクタリングは、柔軟な審査と業界最速級のスピードが最大の特徴です。

お申込みと同時に必要資料をアップロード後、最短2時間で資金化が可能となった、オンライン完結型の新たなファクタリングサービスです。

弁護士ドットコム株式会社が運営する弁護士監修の「クラウドサイン」サービスを用いて電子契約を締結するから安心!!

万全なセキュリティー対策がなされたクラウドサイン契約システムを使用する事により、情報が外部に漏れることは一切ありませんので安心してお使いいただけます。

| 総合評価 | [jinstar4.5] |

|---|

日本全国スピーディーに対応可能です。お持ちの売掛金を売却することで、支払期日より前に資金化したり、売掛金の未回収リスク軽減を図るサービスです。

融資とは異なり信用情報に影響せず、審査も柔軟であるためスピーディーな資金調達が可能です。

必要書類はたった2点!

1.売掛債権に関する資料(請求書、注文書など)

2.通帳のコピー(表紙付2か月分)

審査結果は資料をご提出いただきましたら平均30分以内にお伝えします。

申込から契約までオンラインで完結するため、無駄なコストや手間はかかりません。

申込から最短2時間でお振り込みいたします。

| 総合評価 | [jinstar4.0] |

|---|

来店不要で、30万円〜1億円以上のお客様のニーズに合わせた資金調達が可能です。最短即日資金調達可能

スピード対応・スピード審査・スピード振込

業界最低水準の手数料

ファクタリング手数料1.5%〜

日本全国・様々な業者様に対応

ネクストワンのファクタリングは、日本全国の建築、建設、IT、医療、福祉など様々な業種のお客様にご利用いただいております。

遠方のお客様でもメールやFAXなどで資金繰りの専門家が対応いたします。

ネクストワンではネット上のみで契約が完結しますのでご来店は不要です。

| 総合評価 | [jinstar3.5] |

|---|

・償還請求権の無いノンリコースでお客様に保証を求めない契約なので、万が一売掛先が倒産した場合の支払いリスクを回避できるメリットがあります。

・銀行などの融資と違い、借入をするわけではないので、赤字決算・税金の未納・銀行をリスケ中でもご契約できます。

担保、保証人はありません。ですので売掛金さえあればご契約出来るというメリットがあります。

・スピーディーに丁寧なご対応させて頂きます。

借入ではない新しいかたちの事業資金調達方法「ファクタリング」。

契約をWEB完結(弁護士ドットコム社のクラウドサイン)にする事によって圧倒的なスピードで入金が可能です。

| 総合評価 | [jinstar3.5] |

|---|

2、<>地方のお客様の成約時交通費キャッシュバック(日本全国対応しております)

3、製造業、建設業、システム開発業などに多い3か月以上の長期の支払いサイトにも対応

詳細な個人情報を入力する必要がなく、まだ電話相談も成果報酬対象となっておりますので非常に成果が発生しやすくなっております。

<<業界屈指のスピードファクタリング>>

お申込みから実行に至るまでのスピードはどこにも負けません。

最短即日、夕方にお申込み頂いたとしても、夜間のキャッシュデリバリーにて、その日の夜にはお客様の元に安心が届きます。

| 総合評価 | [jinstar4.0] |

|---|

消費者金融の審査時間はどれくらいか?

消費者金融の審査時間は通常、次のような要素によって異なります。

1. 必要な書類の提出時間

消費者金融の審査には、一般的に本人確認や収入証明書などの書類が必要です。

審査が速く進むためには、必要書類を早めに提出することが重要です。

2. 提出書類の内容と備わる情報の正確さ

提出書類の内容や備わる情報の正確性も審査時間に影響します。

提出書類が不完全であったり、情報に矛盾がある場合は、確認が必要となり審査時間が延びる可能性があります。

3. 審査の方法とシステム

消費者金融各社は、審査に使う方法やシステムが異なります。

一部の消費者金融では、オンライン上の書類提出と即時審査のシステムを採用しており、審査時間が比較的短くなる場合があります。

また、他の消費者金融では、審査に時間をかけて個別に審査するシステムを採用しているため、審査時間が長くなることがあります。

4. 審査の混雑具合

消費者金融によっては、審査依頼の量によって審査時間が変動する場合があります。

特に繁忙期や連休前後などは、多くの申込みが集中し、審査に時間がかかることが予想されます。

審査時間の一般的な範囲

一般的には、消費者金融の審査時間の範囲は以下のようになります。

- 最短で数十分~数時間

- 最長で数日~一週間程度

ただし、これは一般的な目安であり個別の消費者金融によって異なる場合もあります。

審査時間に関しては、各消費者金融の公式ウェブサイトや問い合わせ窓口で直接確認することが最も正確です。

即日融資の条件は何があるのか?

即日融資の条件は何があるのか?

即日融資を受けるためには以下の条件が一般的に要求されます。

1. 審査に通ること

即日融資を受けるには、消費者金融の審査に合格する必要があります。

審査には収入や雇用形態、信用情報などが基準になります。

一般的には安定した収入があり、借り入れの履歴や返済能力が優れていることが求められます。

2. 書類の提出

即日融資を受けるには、必要な書類を提出する必要があります。

主な書類には身分証明書(運転免許証やパスポートなど)、収入証明書(給与明細や源泉徴収票など)、住所証明書(公共料金の領収書など)があります。

これらの書類は審査に必要な情報を提供するために必要です。

3. 手続きの時間

即日融資を受けるには、一定の時間内に手続きを完了する必要があります。

多くの消費者金融では、午後14時までに手続きが完了すればその日中に融資が可能です。

ただし、最終的な融資の承認は審査結果によって異なる場合があります。

4. 借り入れ金額の限度額

即日融資の制限額は、個人の収入や返済能力によって異なります。

一般的には数十万円から数百万円の範囲内で融資されます。

大きな借り入れを希望する場合は、借り主の信頼性や返済能力を示す必要があります。

以上が一般的な即日融資の条件ですが、各消費者金融の要件は異なる場合があります。

詳細な条件については、各金融機関のウェブサイトや直接の問い合わせで確認することが重要です。

借り入れ限度額はどのように決まるのか?

消費者金融における借り入れ限度額の決定方法

消費者金融における借り入れ限度額は、以下の要素を考慮して決定されます。

1. 申請者の収入状況

申請者の収入状況は、借り入れ限度額に大きく関わります。

消費者金融は借り手の返済能力を判断するため、申請者の安定した収入があるかどうかを確認します。

一般的には、収入の多さや安定性が高いほど、借り入れ限度額は大きくなります。

2. 申請者の信用情報

消費者金融は、信用情報機関と提携していることが多く、申請者の信用情報を参考に借り入れ限度額を決定します。

信用情報には、申請者の過去の借入履歴や返済履歴、他の借り入れ状況などが含まれます。

信用情報が良好であれば、より高い借り入れ限度額が設定される可能性があります。

3. 消費者金融のリスク管理方針

消費者金融各社は、リスク管理のために借り入れ限度額に上限を設けています。

これは、消費者金融が返済不能になるリスクを抑えるための対策です。

そのため、消費者金融のリスク管理方針に基づいて、借り入れ限度額が決定されます。

これらの要素を総合的に考慮し、消費者金融は個別の申請者に対して適切な借り入れ限度額を設定しています。

金利はどのくらいなのか?

消費者金融の金利について

消費者金融の金利は、各企業や商品によって異なります。

一般的には以下のような傾向があります。

1. 金利水準

消費者金融の金利は、銀行やクレジットカード会社と比べると高めの水準となっています。

これは、借り手の信用リスクが高いことや、返済期間が短いため、貸付利息のリスクが高いと判断されるためです。

2. 年利の表記

消費者金融の金利は、年利で表記されます。

これは、借りた金額に対して1年間で発生する利息を示しています。

例えば、年利18%の場合は、借りた金額に対して1年間で18%の利息が発生することを意味します。

3. 遅延金利

消費者金融では、返済期限を過ぎて返済が遅れた場合には、遅延金利が発生する可能性があります。

遅延金利は、通常の金利よりも高い水準で設定されることがあります。

そのため、借り入れをする際には、返済計画をしっかりと立て、返済期限を守ることが重要です。

4. 個別の金利について

個別の消費者金融企業の金利については、企業や商品によって異なるため、具体的な数字を示すことはできません。

消費者金融の金利に関して詳しい情報を知りたい場合は、各企業の公式ウェブサイトや資料を参照してください。

- ただし、消費者金融の金利は、法律で上限が設定されています。

具体的には、貸金業法により、年利20%を上限とするよう規定されています。

ご注意ください:

消費者金融の金利は、金融商品や利用条件によって異なるため、各企業の公式情報を参照し、詳細な計算を行ってください。

また、金利に関する情報は変動する可能性があるため、最新の情報を確認してください。

即日融資が受けられる審査の基準は何か?

即日融資が受けられる審査の基準は何か?

1. 信用情報の確認

消費者金融は即日融資を行う際に、個人の信用情報を確認します。

主な要素としては、個人の返済履歴や過去の借り入れの有無、滞納や遅延の状況などが考慮されます。

2. 収入状況の確認

即日融資を受けるには、定期的な収入があることが求められます。

消費者金融は借り手の収入を確認し、返済能力を判断します。

安定した収入がある場合、即日融資の審査基準を満たす可能性が高くなります。

3. 借り入れの限度額に対する収入の割合

即日融資の審査では、借り手の収入に対して借り入れの限度額がどれくらいの割合であるかも考慮されます。

消費者金融は借り手が返済計画を立てやすい状況かどうかを判断します。

収入に対する借り入れの割合が適切な範囲に収まっている場合、即日融資の審査に合格する可能性が高くなります。

4. その他の要素

審査の基準は消費者金融によって異なる場合がありますが、上記の要素に加えて、個人の年齢、雇用形態、住居状況などが考慮されることもあります。

これらの要素を総合的に判断し、即日融資の審査結果が出されます。

消費者金融の審査基準には個々の金融機関のポリシーやリスク管理の方針が反映されています。

審査基準についての詳細情報は、各金融機関の公式ウェブサイトや問い合わせ窓口から確認することができます。

まとめ

申込者の信用性を確認するために、審査に通る必要があります。収入や雇用形態、信用情報などが基準となりますが、借り入れの詳細情報は提供されていませんので、具体的な条件を判断することはできません。